Qu’est-ce que l’e-invoicing dans le cadre de la facturation électronique obligatoire ?

Par Audrine Bodin

Content Manager - Pôle Business

E-invoicing, e-reporting… sont des mots que l’on commence à utiliser régulièrement lorsqu’on traite le sujet de la future obligation de la facturation électronique de l’entreprise à partir de 2026 ! Au premier abord, ces termes paraissent compliqués. Je vous assure qu’après avoir décortiqué le sujet, ce n’est pas si sorcier. 🧙♀️

L’environnement de la facturation est en train de prendre un tournant et les entreprises vont devoir, à leur tour, changer leur manière de facturer. La dématérialisation des factures arrive à grands pas ! Même pour les TPE.

L’e-invoicing signifie simplement facturation électronique. C’est la facturation de demain !

Maintenant que l’on a posé le cadre, nous allons étudier en détails ce qu’est l’e-invoicing ! Prêts pour le décollage ? 🚀

Qu’est ce que l’e-invoicing et pourquoi a-t-il été mis en place ?

L’e-invoicing signifie facture électronique ou e-facturation. Vous voyez, c’est simple ? 👀 Allez on poursuit… C’est le fait d’émettre, transmettre ou recevoir une facture de manière dématérialisée via une plateforme.

Un peu de droit ? ⚖️ L’e-invoicing est encadré par l’article 289 bis de l’ordonnance n°2021-1190 du 15 septembre 2021.

Ces factures électroniques doivent comporter des données et informations sous forme structurée qui respectent les normes de l’EDI (échanges de données informatisés) en plus des mentions légales habituelles.

Ceci a pour objectifs de donner la possibilité à “un ordinateur” 💻 de lire et comprendre les données des factures pour répondre aux normes de la facturation électronique. La facture électronique répond donc à des obligations particulières. Le simple fait de scanner une facture papier et de l’envoyer par mail ne suffit pas à en faire une facture électronique. ❌ (en même temps est-ce que ces tâches étaient bien utiles ?) Il faut que l’ensemble du cycle de vie de la facture de bout en bout soit dématérialisé sans actions d’impression, de retouche ou encore de scan.

Comme en parle parfaitement notre autre article, l’e-invoicing est complétée par l’e-reporting. Je vous invite à lire notre contenu à ce sujet :).

Du côté de l’Etat, l’e-invoicing a pour principaux buts de :

- lutter contre la fraude à la TVA

- faciliter les déclarations de TVA

- connaître l’activité des entreprises

De manière plus générale, la facturation électronique améliore la productivité des entreprises et administrations grâce notamment à la suppression des contraintes de traitement des factures papier et à l’automatisation.

La facture électronique a notamment été rendue possible avec l’émergence des nouvelles technologies numériques.

Quand le e-invoicing sera-t-il obligatoire ?

Tout comme le e-reporting, l’e-invoicing suit le calendrier suivant 🗓 :

Concernant l’obligation de réception des factures électroniques, toutes les sociétés françaises sans exception devront être en règle en mars 2026.

Pour l’obligation d’émission, il y a plusieurs dates en fonction du type de votre entreprise :

- mars 2026 : pour les grandes entreprises (effectif supérieur à 5000 salariés ou chiffre d’affaires annuel supérieur à 1.5 milliards d’€ et bilan supérieur à 2 milliards d’€)

- mars 2026 : pour les ETI (effectif entre 250 et 5000 salariés et chiffre d’affaires annuel inférieur à 1.5 milliards d’€ ou bilan inférieur à 2 milliards d’€)

- septembre 2026 : pour les TPE/PME (effectif inférieur à 250 salariés et chiffre d’affaires inférieur à 50 millions d’€ ou avec un bilan inférieur à 43 millions d’€)

En bref, toutes les sociétés françaises seront passées à l’e-invoicing à partir du 1er octobre 2026.

On a d’ailleurs écrit un livre blanc qui reprend les principales obligations de la facturation électronique ! 📖

Qui est soumis à l’e-invoicing ?

En France, l’e-invoicing concerne l’ensemble des entreprises assujettis à la TVA. Dans le but de recevoir les factures qui vous sont adressées, vous devez être inscrits grâce à votre SIRET dans l’annuaire électronique tenu par l’administration.

Quelles transactions sont concernées par l’e-invoicing ?

Toutes les opérations d’achats et de ventes de biens et/ou prestations de services réalisées entre les entreprises établies en France qui sont assujetties à la TVA sont concernées par la facturation électronique lorsqu’elles touchent le territoire national. Ce sont les transactions BtoB.

Les opérations qui bénéficient d’une exonération de TVA en application des dispositions des articles 261 à 261 E du code général des impôts, dispensées de facturation, ne sont pas concernées par l’e-invoicing.

Cela concerne :

- les opérations immobilières

- les opérations bancaires et financières

- les opérations d’assurance et de réassurance

- les opérations réalisées par les associations à but non lucratif

- les prestations d’enseignement et de formation

- les prestations effectuées dans le secteur de la santé

N’oubliez pas que la facturation électronique dans l’Union européenne sera aussi mis en place !

Quelles données sont à transmettre dans le cadre de l’e-invoicing ?

Pour l’e-invoicing, les données qui sont transmises sont celles nécessaires au pré-remplissage des déclarations de TVA et à la détermination de la TVA collectée. Dans ce sens, ne peuvent être recueillies que les mentions rendues obligatoires par le code général des impôts ou par le code de commerce. Cela concerne par exemple la date d’émission, le numéro de la facture, le montant de la taxe à payer ou encore l’identification du fournisseur et du client…

On vous a préparé une liste complète de toutes les mentions obligatoires exigées par l’administration fiscale dans le cadre de la facturation électronique obligatoire ⬇️

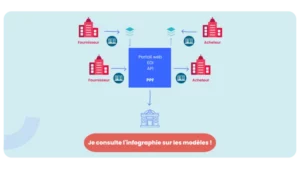

Comment envoyer ses données pour l’e-invoicing ?

La société qui émet la facture pourra transmettre et réceptionner ses données de plusieurs manières. C’est donc vous qui choisissez la ou les plateformes et la méthode que vous préférez. Entre nous, on a sélectionné la nôtre. On vous laissera deviner laquelle c’est ;)!

Dans tous les cas, vous devez forcément transiter par une plateforme pour envoyer et recevoir vos factures électroniques et transmettre les données pour le e-reporting.

Et comme un schéma vaut mille mots, nous vous avons préparé une infographie qui résume deux modèles de dépôt.

En quelques mots :

- Vous pouvez décider de passer directement par la plateforme publique de facturation, PPF. C’est la plateforme mise en place par l’administration fiscale. On vous prépare bien évidemment un article sur ce qu’est la PPF. Dans ce cas, vous devez vous-même transmettre vos factures sur la PPF. Cette dernière extrait les données destinées à l’administration publique pour les transmettre à la direction générale des finances publiques. L’acheteur qui réceptionne cette facture va la récupérer directement sur la PPF.

Il est possible de déposer et réceptionner les factures par portail, API, EDI ou de saisir directement sur le portail.C’est ce qu’on appelle le modèle en V.

- Vous pouvez également faire le choix de passer par un OD et une PDP. Kesako ??? Ne vous inquiétez pas, vous comprendrez dans nos prochains articles qui sont ces acteurs.

L’OD est un opérateur de dématérialisation et la PDP est une plateforme de dématérialisation partenaire.L’opérateur de dématérialisation réceptionne et émet les factures clients et fournisseurs et les transmet à la PDP. Ca c’est le cas, où l’OD n’est pas PDP.

Dans le cas inverse, l’OD peut être également PDP et là il n’y a qu’un acteur et les factures transitent simplement par la PDP.Dans ces deux cas, la PDP extrait les données de la facture demandées par l’administration et les dépose sur la PPF. L’acheteur récupère sa facture grâce à l’OD et au PDP.

C’est le modèle Y. Vous avez le choix de sélectionner la plateforme que vous souhaitez.

Dans les deux cas, modèles V et Y, les données sont extraites des factures et transmises à l’administration.

Lorsque vous avez fait votre choix sur la solution, l’ensemble de vos factures fournisseurs arriveront sous forme électronique via la ou les plateformes correspondantes. Vous avez le choix d’utiliser la même plateforme que vos fournisseurs, une plateforme différente ou encore la PPF.

Comment choisir sa solution de dématérialisation ?

Plusieurs éléments vont être déterminants et vont permettre de choisir votre solution de facturation électronique :

- votre nombre de fournisseurs

- votre nombre de factures

- votre secteur d’activité

- vos processus de traitement de facturation

- vos perspectives d’évolution

- vos besoins concernant l’analyse, le contrôle

- l’environnement de vos logiciels existant

On peut bien sûr vous aider à choisir votre meilleur opérateur de dématérialisation 😉

A quel rythme dois-je déposer une facture électronique ?

Il n’y a pas de délai particulier pour le dépôt de vos factures électroniques. Cela peut être fait au fur et à mesure.

Quels sont les risques en cas de non conformité de l’e-invoicing ?

En cas de non-respect de l’obligation de la facturation électronique, une sanction financière de 15€ par facture non émise sous format électronique est appliquée, limitée à un plafond de 15000€ par année civile.

Si vous faites le choix de passer par une plateforme de dématérialisation, cette dernière peut également se voir sanctionner si elle ne transmet pas les informations à l’administration fiscale. Ces pénalités s’élèvent à 15€ par facture et 750€ par transmission avec un plafond pour les deux sanctions à 45000 € par année civile.

Quels sont les différents formats de l’e-invoicing ?

La mise en place de la facturation électronique signifie que certains types de formats de factures ne seront plus valides comme les formats Excel, PDG, PNG etc. En d’autres termes, il sera impossible de demander des factures au format papier ou encore au format PDF simple. Chaque envoi et réception des factures se fera numériquement.

Comme expliqué juste au-dessus, vous pouvez choisir la méthode souhaitée pour transmettre vos factures. Quel que soit le modèle choisi, il faut que celui-ci utilise les formats de facturation qui répondent aux exigences de l’administration fiscale et qui sont donc acceptés pour la facturation électronique. Ils correspondent à :

- L’échange de factures en format mixte : aussi appelé format hybride ou encore connu sous le nom de factur-x. C’est un format qui combine un fichier PDF avec des données structurées au format XML. L’objectif étant de pouvoir lire et retranscrire les données par un ordinateur pour que l’administration fiscale puisse collecter les données des factures.

- L’échange de factures aux formats structurés comme les formats UBL, UNCEFACT, CII, XML… avec pour obligation pour les plateformes qu’elles soient privées ou publiques de produire un fichier lisible.

- L’échange grâce aux flux dématérialisés (EDI, API etc.) ou une saisie en ligne sur le portail public de facturation.

- Il existe également des formats optionnels comme le format Edifact par exemple à condition que le vendeur et l’acheteur l’acceptent tous les deux et qu’une plateforme de dématérialisation partenaire réalise l’extraction des données obligatoires.

Ok tout ça est un beau jargon… On va vous préparer une série d’articles présentant chacun de ces échanges. 🔃

Quels sont les avantages de l’e-invoicing ?

Comme on l’a déjà cité en haut de l’article, l’Etat a tout intérêt de procéder à l’e-invoicing. Les avantages sont :

- meilleure visibilité des transactions financières

- renforcement de la lutte contre la fraude fiscale à la TVA

- anticipation des mouvements macro-économiques

- vérification des factures en temps réel grâce à la transmission des montants de TVA au fur et à mesure

Il n’y a pas que pour l’Etat que l’e-invoicing a des avantages. Pour vous aussi, de nombreux bénéfices se font ressentir ✅:

- extraction automatisée des données

- simplification de la gestion et du suivi

- rapidité et économie de traitement

- format lisible par tous

- limitation des erreurs

- centralisation des données

- simplification des déclarations auprès de l’administration fiscale

- rapidité du paiement

- contrôles sécurisés

- falsification impossible des factures

- gain de temps et meilleure productivité

- diminution des coûts

- renforcement la compétitivité des entreprises

Pour finir, selon l’échéance de mars ou septembre 2026, cette obligation de facturation électronique peut vous paraître plus ou moins lointaine mais il est intéressant de passer le cap dès maintenant pour profiter des nombreux avantages de la dématérialisation ! Au sein de votre entreprise, votre process de facturation est une opération qui doit être sécurisée et planifiée dans le but d’éviter les retards et dysfonctionnements de facturation.

Pour en discuter, n’hésitez pas à nous contacter 🙂

Soyez plus efficace que jamais

Confiez-nous votre dématérialisation et optimisez vos ressources dès maintenant.

Ces articles peuvent également vous intéresser

Qu’est-ce que l’e-reporting dans le cadre de la facturation électronique obligatoire ?

On ne vous l’apprend plus, la facturation...

Comment supprimer l’envoi de la facture par courrier ?

L’envoi d’une facture au client est obligatoire...

Comment utiliser Chorus Pro ?

Dans le but de simplifier la vie...

Comment utiliser EBP comptabilité ?

Le logiciel de gestion comptable EBP est...

Comment utiliser Sage Comptabilité ?

Sage Comptabilité est une suite de logiciels adaptés à la taille des entreprises et fournit tous les outils utiles à la gestion comptable et financière. Son utilisation doit cependant être préparée, dans le choix des logiciels, mais aussi dans la conduite du changement.